出品:大眼楼管

作者:青柠

4月14日晚间,中交地产发布2020年年度报告。2020年,公司实现营业收入123亿元,同比减少12.54%;实现归母净利润3.47亿元,同比下降35.87%;扣非归母净利润0.21亿元,同比大幅下降91.82%。报告期内,公司计提资产减值准备和信用减值准备共计4.6亿元,减少归母净利润2.62亿元。在2020年下半年出台的三道红线政策下,不少房企都对内部结构进行了调整,优化债务结构,以获得更多的融资空间。

事实上,以三道红线的要求考核,不少央企都是行业佼佼者,财务比较稳健,但中交地产却并非如此。2020年,其三项指标依然踩线两条,并且净负债率进一步大幅上升至近300%,远远超出100%的红线。

归母净利润下滑幅度进一步扩大 财务费用激增

事实上,从2019年中交地产的业绩便已经出现了下滑,归母净利润下滑了33.01%,2020年的下滑幅度进一步扩大到35.92%。尤其是扣非后归母净利润下滑幅度由上一年度的9.53%大幅扩大到91.82%。

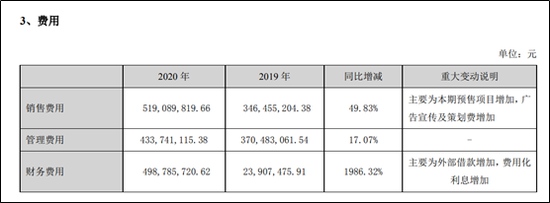

截至2020年末,中交地产的加权ROE降至近四年最低,为12.02%,较2019年的21.7%下降了9.68个百分点。2020年,公司的销售毛利率较2019年的25.36%上升至26.52%,但净利率却由7.98%下降至7.28%,三费控制较差。同时,公司的资产周转率由2019年的0.32倍大幅下降至0.17倍,近乎减半。

公告显示,2020年,中交地产的三费均较2019年同比大幅增长。其是财务费用,2020年达到4.99亿元,同比增长1986.32%,约占当期净利润的55.69%,超出当期3.47亿元的归母净利。财务费用激增主要系由于外部借款增加,费用化利息增加。

2020年,中交地产的短期有息负债达到30.26亿元,而2019年为15.83亿元,当期长期有息负债达到191亿元,较2019年的36.52亿元增长423%,2020年中交地产的有息负债增速依然高达322.66%。有息负债的快速增长给公司带来了较大的财务负担。

三道红线仍踩两条 拿地力度上升

截至2020年末,中交地产剔除预收款后的资产负债率为83.4%,较2020年6月末的86.26%下降约3个百分点;净负债率为296.4%,较年中的238.86%上升约58个百分点;现金短债比为1.43倍,较2020年中的1.37倍小幅上升。截至2020年末,中交地产依然是两项指标踩线,整体改善不大。并且对比2019年同期来看,净负债率同比增长了约146个百分点,杠杆率大幅上升。

2020年,中交地产拿地力度进一步加大,当年的拿地面积/销售面积达到2.63倍,较2019年的1.22倍大幅上升,土储池子持续扩大。截至2020年末,公司的土地储备面积达到2376万平方米,同比增长62.09%,远高于当期28.37%的销售面积增长速度,目前的土储是销售面积的9.82倍。由于土储的高增长导致公司周转水平大幅下降。

2020年中交地产新增30宗土地的购置总价款为535.80亿元,超出当期533亿元的全口径销售额。而拿地成本则由上一年度的7911.04元/平方米上升至8429.96元/平方米。不过由于2020年公司的销售均价取得大幅上升,当期的拿地均价/销售均价由上一年度的51%下降至38%。

数据显示,2020年,中交地产实现签约销售金额533亿元,较上年增长81.37%,增速虽较2019年的97.53%有所放缓,但在行业整体放缓的背景下,公司这一增速水平较高。其中权益销售金额371亿元,同比增长 92.97%,销售权益比由2019年度的65.42%上升至69.61%。

同时,中交地产还公布了2021年第一季度业绩预告,受期间费用增加影响,公司预计1-3月归母净利亏损1.4亿元。公司表示,由于上一年度获取新项目的数量及土地储备面积均较大幅度超过以往年度,但多数项目尚处于前期开发阶段,所需人员及开发建设所需外部借款增加,管理费用和费用化利息增加。此外,达到预售节点的项目同比增加,导致销售费用相应增加。

责任编辑:公司观察

原标题:【房企年报】中交地产大力加杠杆拿地2020年净负债率升至296%